契約書や領収書、約束手形などを作成すると、印紙税の論点が出てきます。

印紙税は、意外に実務でよく出てくるのですが、結構わかりにくい税金です。

いくらの収入印紙を貼ればいいのか、悩まれたことがある方もいらっしゃることと思います。

今回は、実務でよく出てくる印紙税のポイントについてみていきます。

目次

印紙税とは

印紙税は、契約書や領収書、約束手形など印紙税法で定められた一定の課税文書に課される税金です。

契約書などの文書が作成される場合は、経済的な取引の結果作成されるものであるため、文書作成の背景には税金を負担する能力がある(担税力がある)と判断され、課税が行われています。

印紙税は国税で、1兆円を超える規模の税収になっています。

印紙税の対象になる課税文書は、20種類に及びます。

印紙税を納める義務があるのは、課税文書の作成者になります。

契約書の内容や契約金額などにより、印紙税額は変わってきます。

実務上、判断に迷いやすいのが2号文書と7号文書になります。

これから詳しく内容を見ていきます。

2号文書

2号文書とは

2号文書は「請負に関する契約書」です。

「請負」とは、民法第632条に規定する「請負」のことをいい、当事者の一方(請負者)がある仕事の完成を約し、相手方(注文者)がその仕事の結果に対して報酬を支払うことを約すものになります。

工事請負契約書、工事注文請書、物品加工注文請書、広告契約書などが該当します。

なお、課税対象文書にあたるかどうかは、文書の名前や表題にかかわらず、実質的な内容で判断することになっています。

2号文書は、契約書に記載された金額によって印紙税額が変わります。

| 契約金額 | 印紙税額 |

| 1万円未満 | 非課税 |

| 1万円以上100万円以下 | 200円 |

| 100万円を超え200万円以下 | 400円 |

| 200万円を超え300万円以下 | 1,000円 |

| 300万円を超え500万円以下 | 2,000円 |

| 500万円を超え1千万円以下 | 10,000円 |

| 1千万円を超え5千万円以下 | 20,000円 |

| 5千万円を超え1億円以下 | 60,000円 |

| 1億円を超え5億円以下 | 100,000円 |

| 5億円を超え10億円以下 | 200,000円 |

| 10億円を超え50億円以下 | 400,000円 |

| 50億円を超えるもの | 600,000円 |

| 契約金額の記載のないもの | 200円 |

請負契約と売買契約の違い

請負と売買とは、契約の目的が仕事の完成なのか(請負)、目的物の所有権移転なのか(売買)により区別することになります。

契約当事者の意思が仕事の完成と財産権の移転のどちらに重きを置いているのかを文書の記載から客観的に判断する必要があります。

請負契約と売買契約では、印紙税法上の取扱いが異なってきます。

国税庁HPに、請負契約と売買契約の判断基準が記載されています。

参考:国税庁HP「請負と売買の判断基準(1)」「請負と売買の判断基準(2)」

7号文書

7号文書とは

7号文書は「継続的な取引の基本となる契約書」です。

契約当事者間で、何度も同じ取引をする場合に、あらかじめ取引条件を定めておく契約書になります。

業務委託基本契約書、特約店契約書、代理店契約書、銀行取引約定書などが該当します。

印紙税額は、一律4,000円です。

7号文書の要件

7号文書であるためには、次の5つの要件すべてに該当する文書であることが必要です。

- 営業者の間における契約であること

- 売買、売買の委託、運送、運送取扱い又は請負のいずれかの取引に関する契約であること

- 2以上の取引を継続して行うための契約であること

- 2以上の取引に共通して適用される取引条件のうち目的物の種類、取扱数量、単価、対価の支払方法、債務不履行の場合の損害賠償の方法又は再販売価格のうち1つ以上の事項を定める契約であること

- 電気又はガスの供給に関する契約でないこと

ただし、以下の2つの条件のどちらにも該当する場合は7号文書にはなりません。

- 契約期間が3か月以内

- 更新の定めがない場合

契約期間が3か月を超える継続的な取引でないと、7号文書の要件は満たさないので、注意が必要です。

2号文書と7号文書の違い

実務上、2号文書と7号文書の区別は、非常に判断に迷うところです。区分によって、印紙税額が変わってきます。

文書によっては、2号文書と7号文書のどちらにも該当する場合があります。

例えば、保守業務の委託契約を結んだ場合、その契約書は2号文書「請負に関する契約書」なのか7号文書「継続的な取引の基本となる契約書」なのか判断が難しいです。

・継続する請負で、契約金額の記載のあるもの ⇒ 第2号文書

(例)保守契約で、月額の保守料金と契約期間の記載のある契約書

・継続する請負で、契約金額の記載のないもの ⇒ 第7号文書

(例)保守契約で、契約期間の記載があるが、月額保守料金を別途、覚書で定めることにしている契約書

2号文書と7号文書のどちらにも該当する場合は、契約書に金額が記載されているかどうかで判断します。

記載金額のあるものは2号文書、記載金額のないものは7号文書になります。

例えば、「月額5万円、契約期間1年」との記載があれば、記載金額は「5万円 × 12か月 = 60万円」となり、7号文書ではなく2号文書に該当することになります。

また、契約金額を変更する契約も2号文書になるため、印紙税がかかってきます。

【変更前と変更後の金額が記載されている場合】

・変更前より金額が増加 ⇒ 増加金額が記載金額

(例)契約金額60万円だったものを80万円に変更する場合は、 増加した20万円が2号文書の記載金額となります。

・変更前より金額が減少 ⇒ ゼロが記載金額

(例)契約金額60万円だったのを50万円に減額する場合は、増加額は△10万円となり、マイナスはゼロと考えます。

この場合は、金額の記載がない2号文書として200円の収入印紙が必要になります。

【変更後の金額のみ記載されている場合】

変更後の金額が記載金額になります。変更後の金額で印紙税額を判断します。

実務でよく出てくる印紙税のポイント

印紙税の納め方

収入印紙は、郵便局や法務局のほかコンビニエンスストアでも購入できます。

収入印紙を購入し、課税文書に貼り、消印することで印紙税の納付が完了します。

消印までしないと納付したことにならないので、注意が必要です。

消印がないと収入印紙を再利用されるおそれがあるため、印鑑で割印したり、手書きで署名したりしないといけません。

印紙税は、収入印紙による納付が原則になりますが、何通も文書を作成して貼付の手間が煩雑な場合は、別の方法による納付も認められています。

税務署で税印を押す方法や、印紙税納付計器を使う方法、書式表示により納付する方法などがあります。

収入印紙を貼り忘れた場合

印紙税の納付を行っていない場合は、ペナルティの対象になります。

収入印紙を貼らなければならない課税文書に、貼っていないことが判明した場合は、本来納付すべき金額の3倍払わないといけなくなってしまいます。

2万円の収入印紙を貼っていなかった場合は、合計6万円(2万円 × 3倍)の納付が必要になります。

また、収入印紙を貼っていても、消印がなければ、額面金額に相当する金額の過怠税を徴収されることになります。

なお、税務調査を受ける前に、自主的に印紙税を納付していない旨の申し出をした場合は、過怠税は本来貼るべき印紙の1.1倍に軽減されます。

間違えて収入印紙を貼ってしまった場合

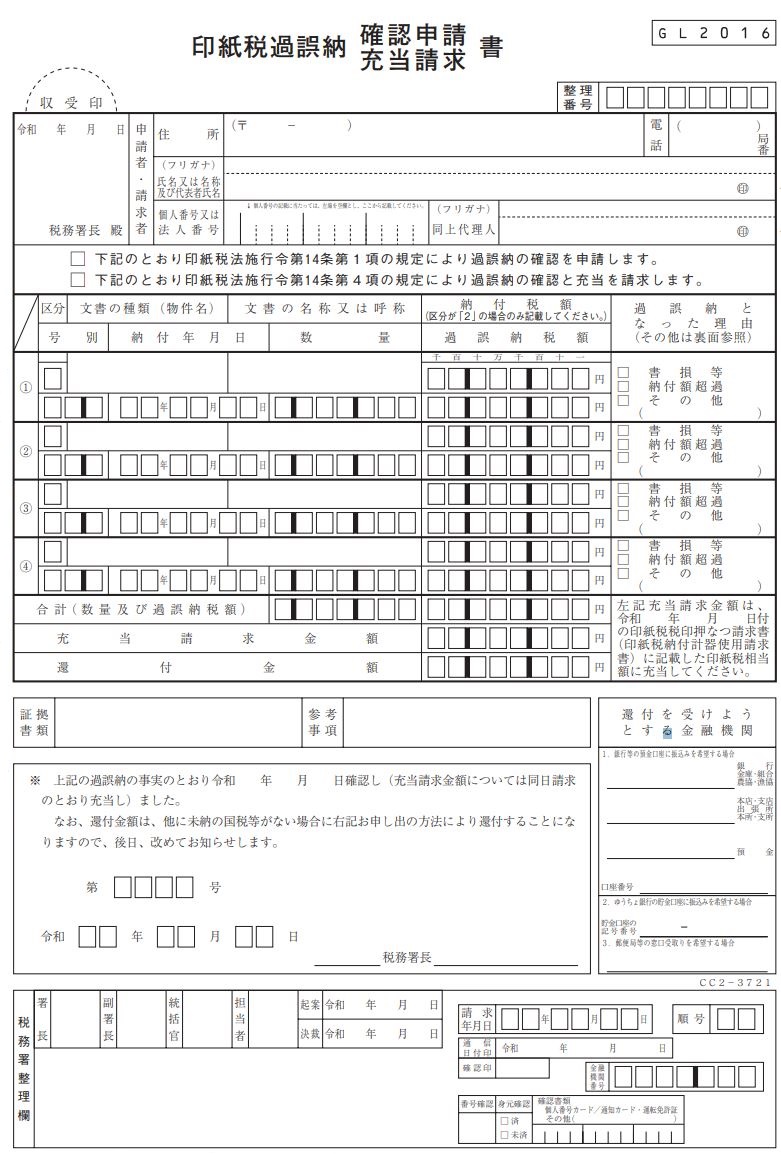

間違えて金額以上の収入印紙を貼ってしまった場合や収入印紙を貼らなくてもいい文書に貼ってしまった場合は、税務署に「印紙税過誤納確認申請書」を提出することで、収入印紙代を取り戻すことができます。

過剰に納付してしまった税金を「過納金」、誤って納付してしまった場合は「誤納金」と言い、それらを総称して「過誤納金」と言います。

文書作成日から5年以内であれば、還付の手続きが取れるため、ある程度たまってからまとめて手続きをすることもできます。

還付の対象になるのは、次の場合です。

- 収入印紙を多く貼ってしまった場合

- 非課税文書に誤って収入印紙を貼ってしまった場合

- 収入印紙を貼り付けたものの、使用する見込みがなくなった場合(損傷、汚染、書き損じなど)

印紙税の節税

近年は、印紙税を節約できるメリットがあるため、電子契約書の利用が増えてきています。

印紙税法上、電子契約を行えば「印紙税が非課税」になるとは明記されていませんが、印紙税の対象になる課税文書は紙のみで、電子契約の場合は課税文書の作成には当たらないと解釈されています。

ポイントになるのは、印紙税法基本通達第44条です。

第44条 法に規定する課税文書の「作成」とは、単なる課税文書の調製行為をいうのでなく、課税文書となるべき用紙等に課税事項を記載し、これを当該文書の目的に従って行使することをいう。

「用紙等に課税事項を記載し行使」する、つまり紙の書面に書いて交付することが「作成」行為となります。

電子契約を締結することは、課税文書の「作成」には当たらないことになります。

そのため、電子契約だと、印紙税の対象から外れるため、印紙税を負担しなくても良いことになります。

印紙税の負担は結構大きいです。頻繁に契約書を作成する必要がある場合は、電子契約書を導入することで、コスト削減できる場合があります。

まとめ

印紙税はマイナーな税目ですが、意外と実務で登場します。

特に、2号文書と7号文書の区別は、非常に判断が難しく悩ましい問題です。

文書の名称で機械的に判断するのではなく、実質的な内容で判断することがポイントです。

印紙税については、国税庁の「印紙税の手引」が参考になります。

判断に迷う事例が出てきた場合は、まずは印紙税の手引を確認してみると良いかもしれません。

下記の「Q&A印紙税の実務」も詳しく解説されているので、おすすめの書籍です。