源泉徴収した所得税は、納付書を使って納付することになります。

経理の仕事をしていると納付書は頻繁に目にすることになりますが、納付書の書き方をきちんと理解している人は実はそれほど多くありません。

今回は、源泉所得税の納付書の書き方について解説していきます。

目次

源泉所得税の概要

源泉所得税の納付方法には、以下の2種類があります。

- 毎月納付する方法(一般分)

- 年2回納付する方法(納期特例分)

通常の納付方法は、毎月納付する方法(以下、一般分)になります。

年2回納付する方法(以下、納期特例分)は、源泉所得税の納期の特例という方法で、従業員が10人未満の小規模事業者にのみ認められた簡便的な納付方法になります。

源泉所得税の納付書の正式名称は、所得税徴収高計算書になります。小難しい名称であまり使わない呼び方なので、普段は「源泉所得税の納付書」で大丈夫です。

一般分と納期特例分では、使用する納付書は違う様式になります。記入方法も微妙に違います。また、報酬・料金等の源泉所得税を納付する場合も別の様式になります。

これから一つずつ書き方について確認していきます。

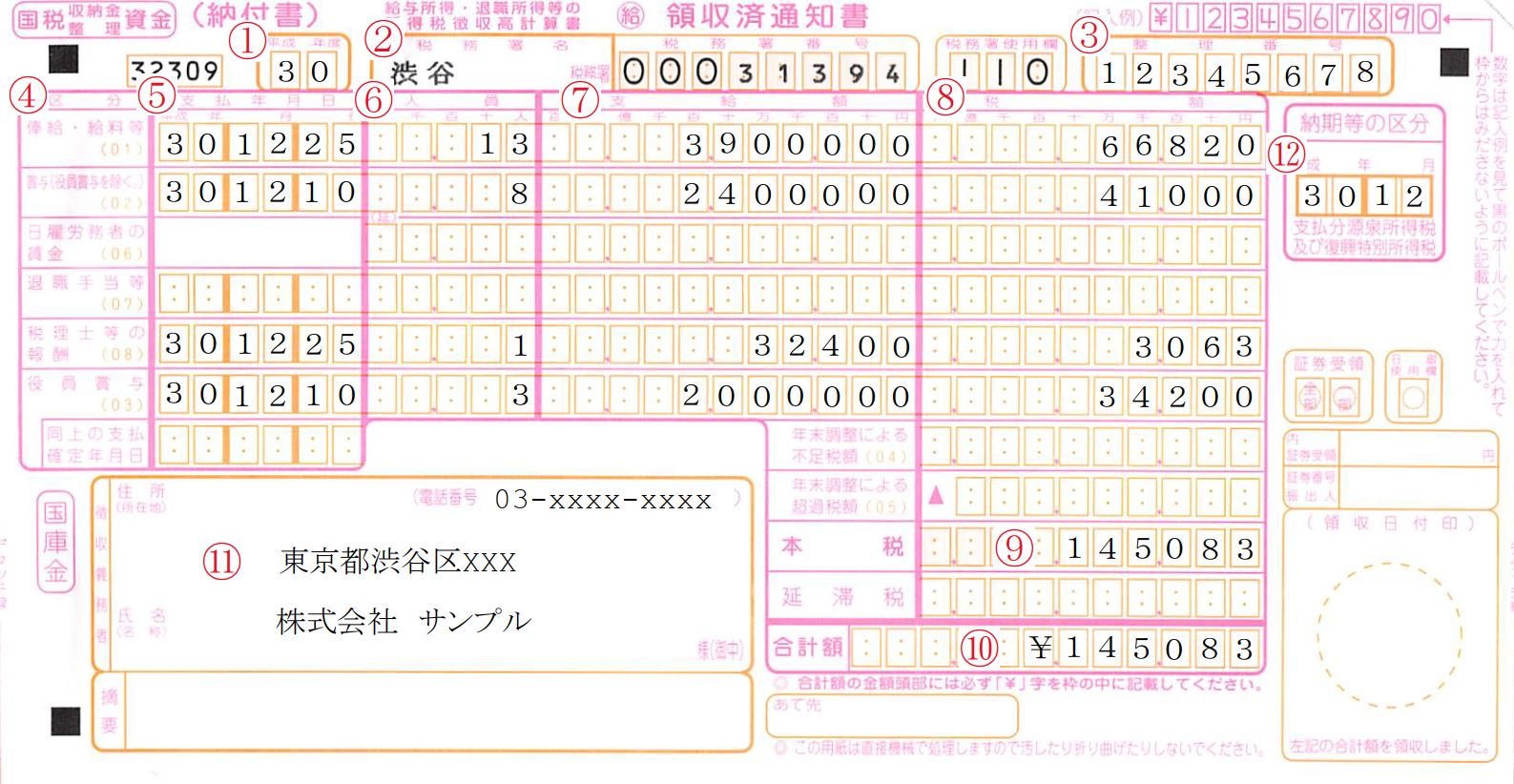

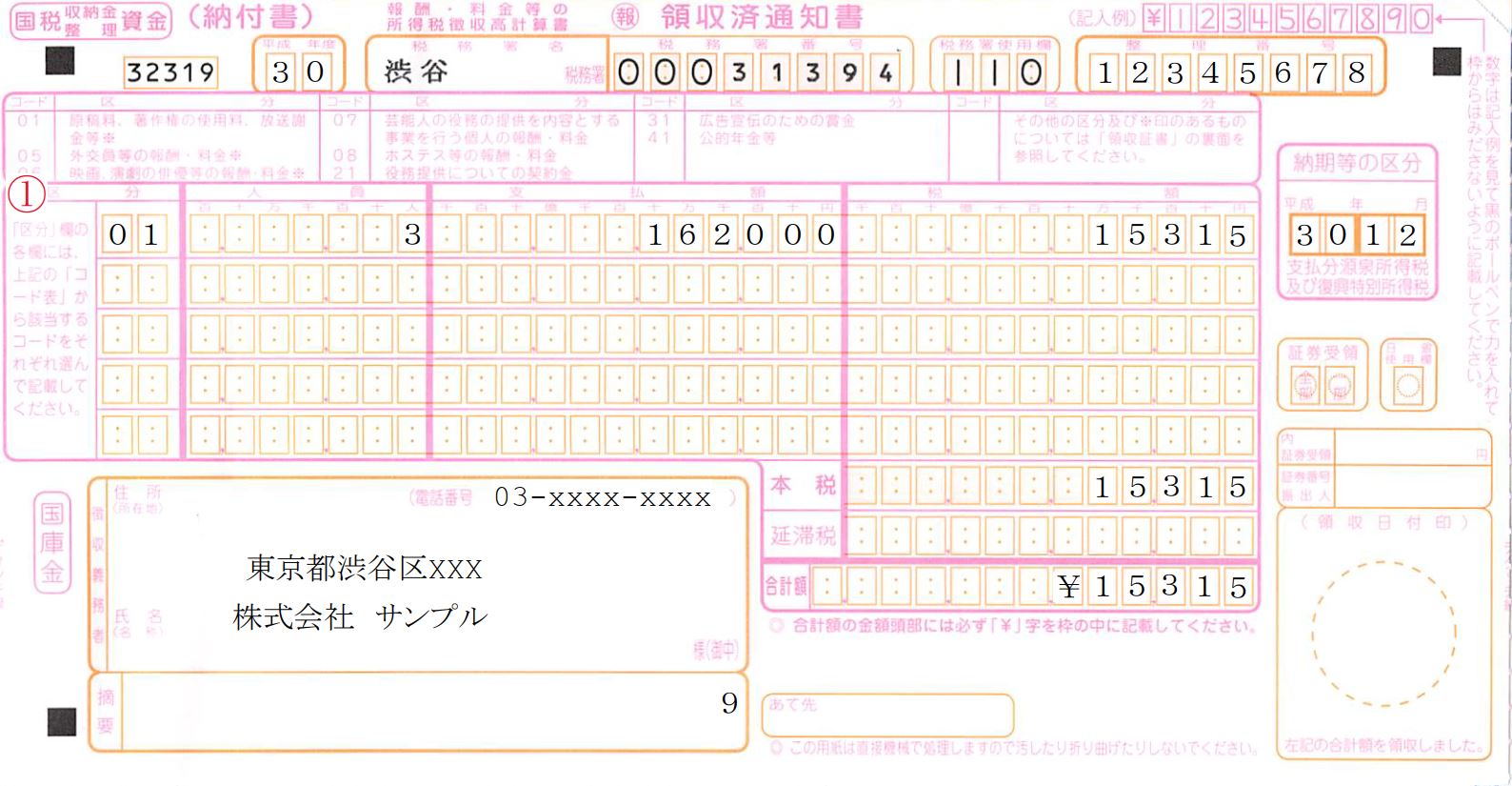

源泉所得税の納付書(一般分)の書き方

給料や税理士等の士業への報酬に係る源泉所得税は、源泉所得税の納付書(一般分)を使用します。正式名称は「給与所得・退職所得等の所得税徴収高計算書」です。一番オーソドックスな納付書になります。

それでは、源泉所得税の納付書(一般分)の書き方について確認していきましょう。

①年度

会計年度を記載します。4月~3月までが1つの年度になるので、例えば、平成30年4月~平成31年3月までであれば「30」になります。

②税務署名

所轄税務署名を記載します。税務署番号については記載する必要はありません。税務署から納付書が送付されてきた場合は印字されています。

③整理番号

整理番号を記載します。税務署から納付書が送付されてきた場合は印字されています。

④区分

[俸給・給料等】

従業員に給与を支給した場合は、俸給・給料等の欄に記載します。

[賞与(役員賞与を除く。)]

従業員に賞与を支給した場合は、賞与(役員賞与を除く。)の欄に記載します。

[税理士等の報酬]

税理士、弁護士、社会保険労務士等の士業(個人)に対して報酬を支払った場合は、税理士等の報酬欄に記載します。

個人の士業に対して支払いを行う場合は、源泉所得税が発生します。税理士法人のように支払先が法人の場合は、源泉所得税は発生しないのでご注意ください。

関連記事>>>税理士と税理士法人に支払う場合の源泉徴収の違いについて

[役員賞与]

役員に賞与を支給した場合は、役員賞与の欄に記載します。

⑤支払年月日

実際の支払年月日を記載します。納期等の区分の欄の年月と同じになります。

⑥人員

給与等を支給した実人数を記載します。

税理士等の報酬の欄は、同一の支払先に同じ月で2回以上支払いがあった場合は、1人としてカウントします。

(例)顧問税理士に対して、月次顧問料と決算報酬を同じ月に2回に分けて支払った。

同一の税理士に対しての支払いのため1人と記載。

⑦支給額

給与等は、総支給額を記載します。所得税・住民税・社会保険料の控除前の金額になるので注意しましょう。

⑧税額

預かった源泉所得税の合計額を記載します。

[税理士等の報酬]

納付書の記載例は、月額3万円の顧問料を支払った場合としています。

(例)平成30年12月の税理士報酬は3万円(税抜き)である。

源泉所得税の金額 30,000 × 10.21% = 3,063円

支給額 30,000 × 1.08 = 32,400円(税込み)

⑨本税

税額欄の合計を記載します。

⑩合計額

合計額の欄には、金額の前に「¥」をつけます。

⑪徴収義務者

会社名又は氏名、住所、電話番号を記載します。

⑫納期等の区分

支払いを行った年月を記載します。支払年月日の欄の年月と同じになります。

暦年で記載するため、30年1月~12月に支払いを行った場合は「30」となります。

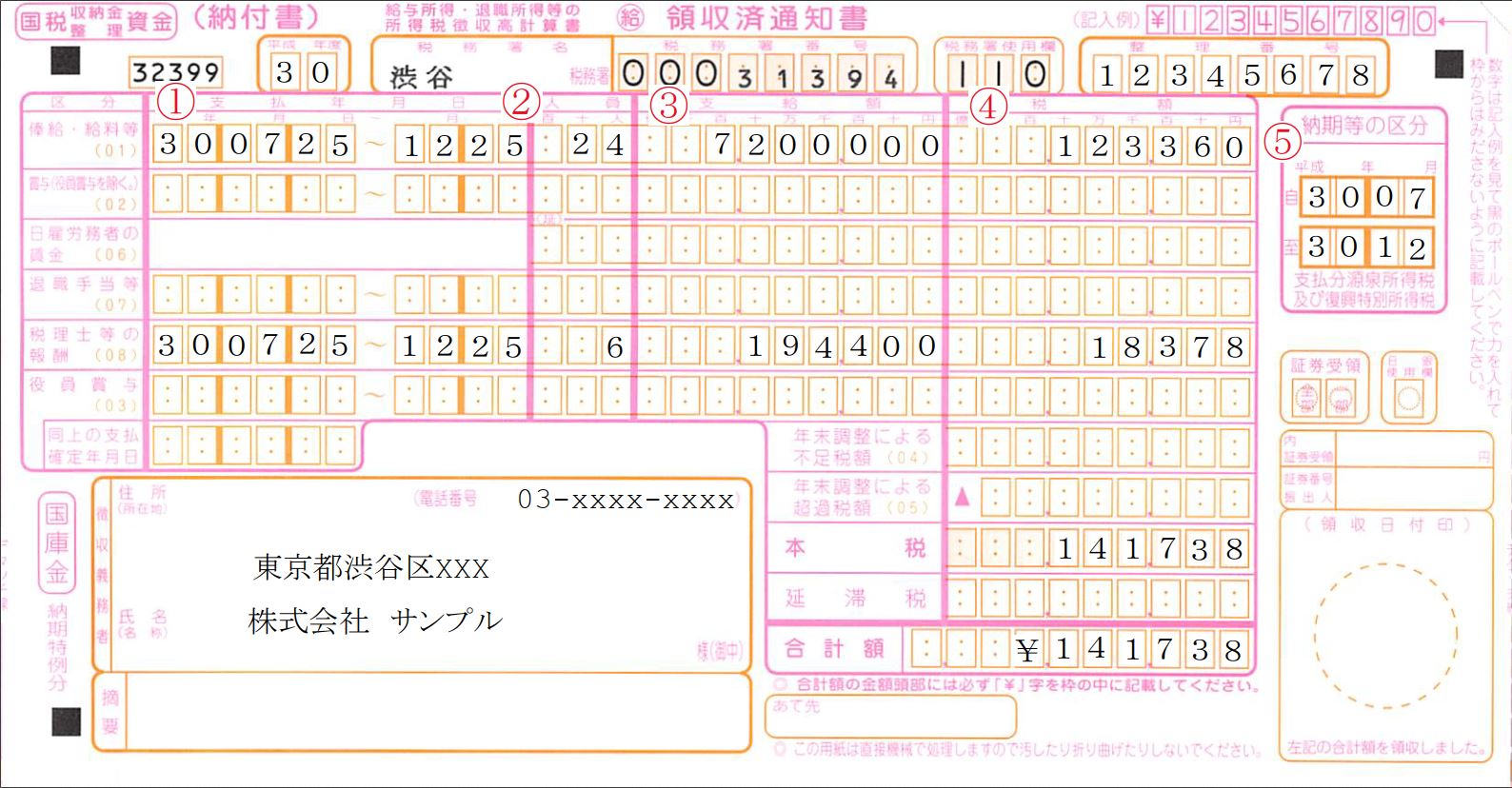

源泉所得税の納付書(納期特例分)の書き方

源泉所得税の納付書(納期特例分)の書き方は、一般分の書き方とほとんど同じです。記載が異なる部分について説明します。

①支払年月日

納期の特例の期間内の、最初と最後の支払年月日を記載します。支払いが1回だけの場合は、左側の年月日にだけ記載します。

支払年月日は、納期等の区分の欄の年月と同じになります。

②人員

給与等を支給した実人数(延べ人数)を記載します。

(例)従業員4人に対して6か月分給与を支給した。

4人 × 6か月 = 24人

③支給額

給与等は、総支給額を記載します。所得税・住民税・社会保険料の控除前の金額になるので注意しましょう。納期の特例の期間内で支払った合計額を記載します。

④税額

預かった源泉所得税の合計額を記載します。納期の特例の期間内で支払った合計額になります。

⑤納期等の区分

納期の特例の期間の最初と最後の支払年月を記載します。

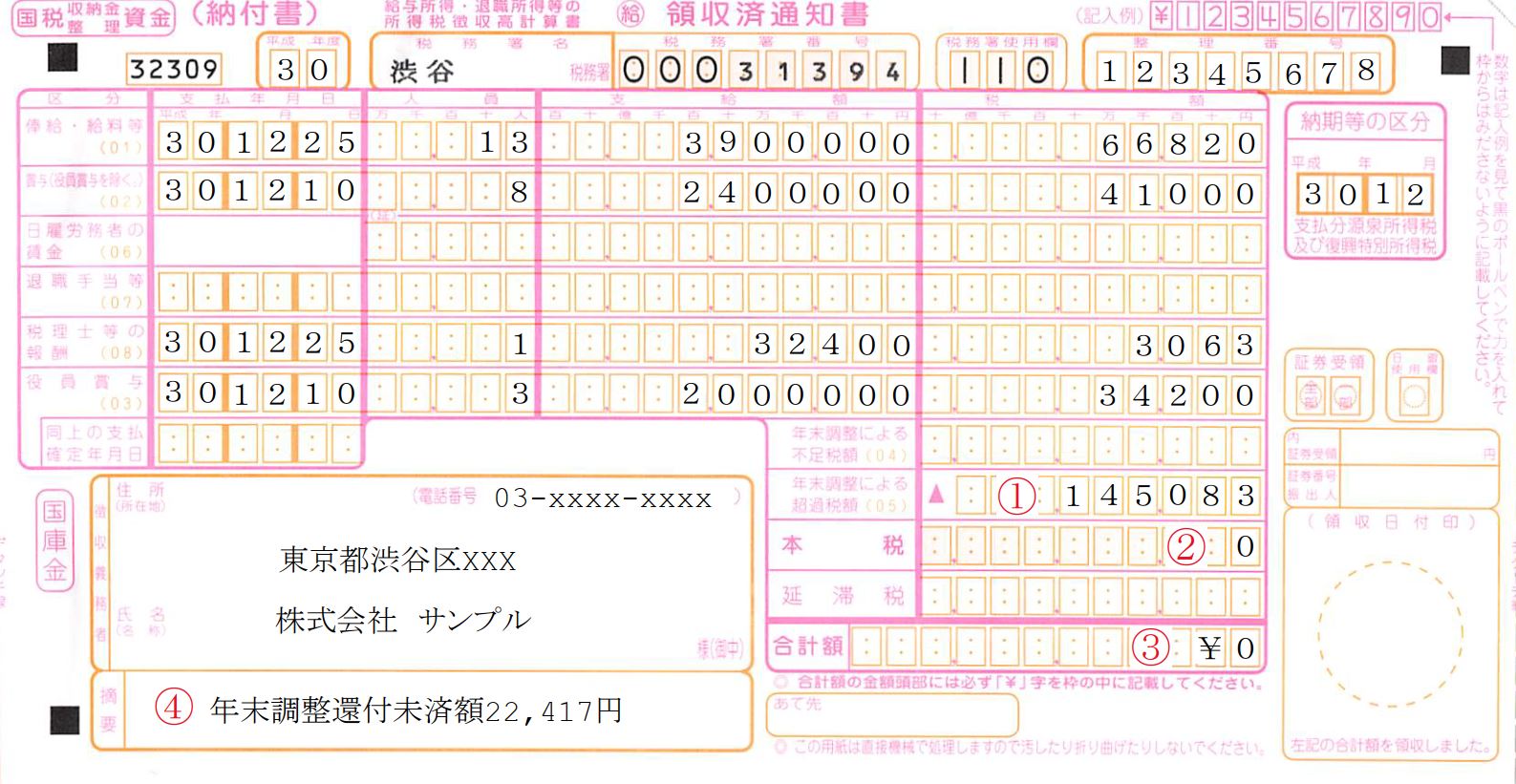

源泉所得税の納付書(年末調整の場合)の書き方

年末調整をした場合の納付書の書き方について確認します。

年末調整が絡む場合、納付書の書き方は、還付になる場合と納付額が不足する場合の2パターンあります。

年末調整の結果、還付になる場合(納付税額0円)

具体例で確認します。

(例)12月中の源泉税額が145,083円、年末調整の結果還付される金額が167,500円。

167,500 – 145,083 = 22,417(年末調整還付未済額)

①年末調整による超過税額

年末調整の結果還付になる場合は、税額欄の合計金額を「年末調整による超過税額」の欄に記載します。

②本税

納付額は0円になるので、0円と記載します。

③合計額

合計額の欄には、金額の前に「¥」をつけて、¥0と記載します。

④摘要

今回の例では還付金額が多いため、還付金額の全てを納付額と相殺することができず、年末調整還付未済額が22,417円発生しています。そのため、摘要欄に年末調整還付未済額がある旨を記載します。

還付しきれなかった金額については、次回へ繰り越します。次回の納付書の「年末調整による超過税額」欄に繰り越した分を記載し、納付額と相殺します。

注意点

年末調整の結果、納付する税額がなくなった(0円)場合でも、納付書を提出する必要があります。

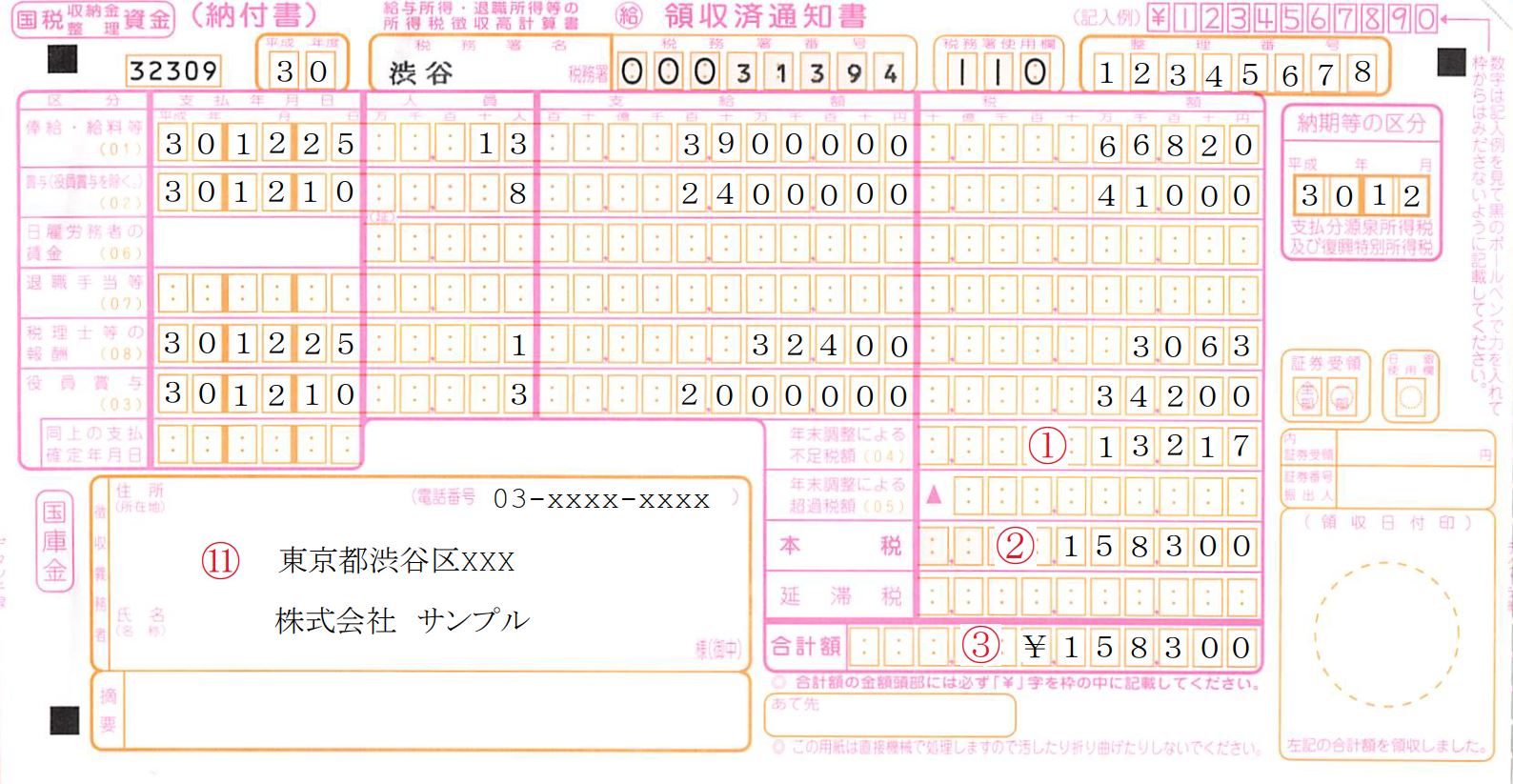

年末調整の結果、納付額が不足する場合

具体例で確認します。

(例)12月の源泉税額が145,083円、年末調整の結果納付金額が158,300円。

158,300 – 145,083 = 13,217(追加納付額)

①年末調整による不足額

年末調整の結果不足額が出る場合は、不足額を「年末調整による不足税額」の欄に記載します。

②本税

税額欄の合計を記載します。

③合計額

合計額の欄には、金額の前に「¥」をつけます。

源泉所得税の納付書(報酬・料金等)の書き方

報酬・料金等の源泉所得税を納付する場合は「報酬・料金等の所得税徴収高計算書」という別の様式の納付書を使用します。給与所得・退職所得の場合の納付書とは別の納付書になるのでご注意ください。

※税理士等の士業への報酬について源泉徴収した所得税は、一般分や納期特例分の納付書を使用します。

①区分

一般分や納期特例分と書き方が異なるのは、区分の書き方です。区分の欄には、納付書の上の方に書いてあるコード表を参考にコードを記載します。

全般

その他の記載については、一般分や納期特例分と同じなので、一般分や納期特例分の記載例をご参照ください。

消費税に対する源泉徴収の考え方

報酬に消費税が含まれている場合、原則的には消費税込みの金額に10.21%をかけて源泉所得税額を計算します。

ただし、報酬額と消費税額を明確に分けている場合は、消費税を含めていない報酬金額に10.21%をかけて源泉所得税額を算出しても良いことになっています。

実務上は、消費税を含めていない報酬金額(税抜き)をもとに源泉所得税を計算している場合が多いです。消費税を含めていない報酬金額(税抜き)をもとに源泉所得税を計算した方が、源泉所得税の金額は小さくなるので有利になります。

結論は消費税を含めて計算しても消費税を含めずに計算しても、どちらでも大丈夫です。

参考:国税庁HP「No.6929 消費税等と源泉所得税及び復興特別所得税」

その他注意点

- 納付書は3枚綴りになっています。切り離さずに金融機関等に提出します。

- 納期限までに納付しないと、延滞税や不納付加算税がかかる場合があります。

まとめ

各納付書はよく似ているので、使用する納付書の種類を間違わないように注意が必要です。

記載内容について分からないことがあれば、税理士又は税務署に相談しましょう。

もし納付書を書き間違えてしまった場合は、下記の記事をご参照ください。