皆さんは退職金を貰ったことがありますか?

実は、退職金は税制上とてつもなく有利な取扱いになっています。

官僚の天下り問題がちょくちょく話題になりますが、官僚が何度も天下りを行い、退職金を貰うのには理由があります。

退職金の方が給与で支払われるよりも圧倒的に有利になっています。

官僚や政治家たちは、ちゃっかり自分たちに都合の良いルールを作り上げているのですね。

世の中ルールを作った者が有利になるようにできています。

退職金はどれくらい有利なのか見ていきたいと思います。

退職所得の概要

退職金は所得を計算する際に、退職所得として計算されます。

計算式は次のようになります。

(収入金額 - 退職所得控除額)× 1/2 = 退職所得の金額

収入金額とは、退職金の額面のイメージです。

計算式のポイントになるのが「退職所得控除額」と「1/2」の部分です。

具体的に中身について見ていきます。

退職所得控除

退職所得の金額を計算する際に、退職所得控除というものを加味します。

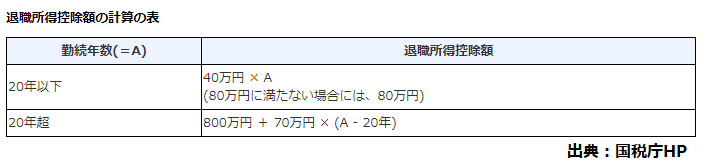

退職所得控除とは、勤続年数に応じた金額が支給額から控除できる仕組みです。

次のように計算します。

勤続年数1年につき40万円までの支給であれば、税金がかからないことになります。

つまり非課税ということです。

勤続年数5年であれば退職金が200万円までは非課税、勤続年数10年であれば400万円までは非課税になります。

勤続年数が21年以上になると、21年目からは1年あたり70万円まで枠が拡大されます。

勤続年数が30年であれば1,500万円まで非課税になります。

退職所得控除によって、退職所得の金額が大幅に圧縮されます。

1/2課税

退職所得控除があるだけでも相当有利な制度ですが、さらに有利になる取扱いがあります。

退職所得控除を超える支給があった場合、その超えた部分の金額の1/2だけ課税すれば良いことになっています。

例えば、勤続年数が30年で退職金が2,500万円であった場合を見てみます。

勤続年数30年だと退職所得控除は1,500万円になります。

(2,500万円 – 1,500万円)× 1/2 = 500万円(退職所得の金額)

計算してみると退職所得の金額は500万円になります。

退職所得控除を超える分は1,000万円になりますが、その半分の500万円にしか税金はかかりません。

残りの500万円は、またしても非課税になります。

社会保険料・雇用保険料が引かれない

毎月の給与が支給される際、いろいろ引かれて手取り額が減っていることと思います。

引かれているのは、所得税、住民税、社会保険料、雇用保険料の4つになります。

退職金の場合、引かれるのはこのうちの所得税と住民税の2つだけです。

社会保険料と雇用保険料については引かれません。

社会保険料の負担は重いので、負担がないのはかなり大きいです。

社会保険料と雇用保険料は、会社と従業員の双方が負担しています。

退職金で支給すると、支給する会社側の負担も減ることになります。

分離課税

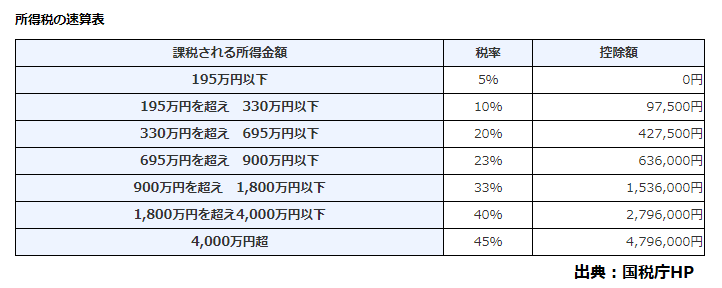

所得税は累進課税になっています。

累進課税とは、所得が増えるにつれ税率が高くなっていくことをいいます。

給与所得のように総合課税となる場合、一時所得や雑所得など他に収入があったときは、合算して所得を計算しなくてはいけません。

しかし、退職所得は分離課税となっており、退職金の金額だけで税金を計算すれば良いのです。

他に給与所得があった場合でも、合算する必要はありません。

退職金にかかる税金が高くならないように配慮されています。

まとめ

退職金には数々の有利な取扱いがあります。

退職金のスキームを上手く活用すると、税負担を軽減することができます。

退職金を利用して会社から個人にお金を移すのは、常套手段です。