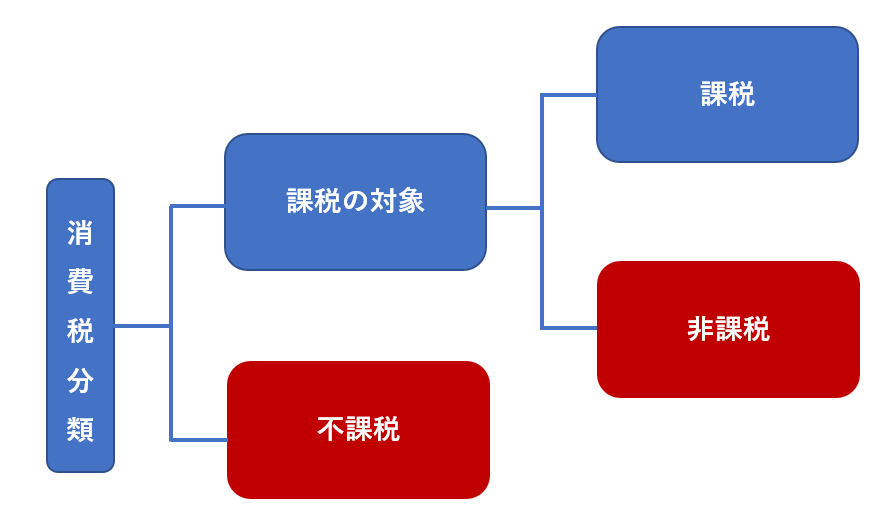

会計ソフトに仕訳を入力する際、消費税の課税区分は間違いやすい項目です。

世の中の大部分の取引は、消費税の課税対象になります。

しかし、なかには消費税が課税されない取引があります。

代表的なものが「非課税」と「不課税」の取引です。

この2つは名前も似ているため、混同しやすい取引です。

消費税申告を正確に行うためには、「非課税」と「不課税」はきっちり区別する必要があります。

今回は「非課税」と「不課税」の違いについて具体例を交えながら確認していきます。

非課税

非課税取引とは

非課税取引とは、①消費税の性格から課税することになじまない取引や、②社会政策的な配慮から消費税を課税していない取引のことを言います。

消費税は、原則として、国内における全ての財貨の販売やサービスの提供に対して課税されますが、「非課税取引」は、特別に消費税の課税対象としていないものになります。

注意しないといけないのは、非課税取引も課税取引のうちの一つであることです。

上図のチャートでも、「課税の対象」のグループに入っています。

非課税の具体例

- 土地の譲渡・貸付け

- 住宅の貸付け

- 有価証券の譲渡

- 商品券、プリペイドカードなどの譲渡

- 預貯金や貸付金の利子

- 保険料

- 郵便切手、印紙、証紙の譲渡

- 住民票などの行政手数料

- 外国為替業務に係る手数料

- 介護保険サービス、社会福祉事業などに係るサービス

- 埋葬料・火葬料

- 一定の要件を満たす学校の入学金・授業料など

- 教科用図書の譲渡

例えば、土地の譲渡・貸付けは、非課税になっています。

土地は、①消費税の性格から課税することになじまない取引の代表例です。

土地は、使っても価値が下がるわけでも、なくなるわけでもありません。

消費するという考え方にそぐわないため、消費税がかかりません。

住宅の貸付は、②社会政策的な配慮から消費税を課税していない取引の代表例です。

住宅は、日々生活していくために必要なものです。

生活の基礎となる家賃にまで消費税をかけるのはどうなのかということで、非課税の取扱いになっています。

しかし、オフィスなど事業用で賃貸している場合は、消費税が課されます。

賃貸=非課税ではないので注意が必要です。

あくまで住宅が特例という位置づけです。

不課税

不課税取引とは

不課税取引とは、そもそも消費税の課税対象にならない取引のことをいいます。

消費税の課税対象になるには、以下の4つの要件を全て満たす必要があります。

- 国内において行うものであること

- 事業者が事業として行うものであること

- 対価を得て行うものであること

- 資産の譲渡・貸付け・役務の提供であること

4つの要件のうち、1つでも満たさないと、消費税の課税対象にならない「不課税取引」になります。

例えば、プライベートで取引したものに関しては、消費税は課されません。

使っていない電化製品を、ネットオークションで売却したとしても消費税はかかりません。

2番目の要件の「事業者が事業として行うものであること」に該当しないからです。

不課税の具体例

- 給与・賃金

- 寄付金、祝金、見舞金、補助金など

- 無償による試供品や見本品の提供

- 保険金や共済金

- 株式の配当金

- 商品の廃棄・盗難・滅失

- 損害賠償金

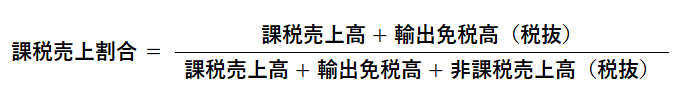

課税売上割合の計算に影響

非課税と不課税の区分は、消費税申告において税額を計算する際に影響してきます。

具体的には、課税売上割合に影響します。

課税売上割合を計算する際に、非課税と不課税では取扱いが異なります。

課税売上割合とは

課税売上割合とは、売上に占める、課税売上の占める割合のことをいいます。

詳細な説明は割愛しますが、消費税額を計算する上で、非常に重要な要素になります。

計算式は、下記になります。

非課税取引は、課税売上割合を計算する際に、分母に含めて計算を行います。

一方、不課税取引は、そもそも消費税の適用対象とならない取引のため、分母にも分子にも入れません。

正確に区分しないと、課税売上割合が変わってきてしまいます。

まとめ

非課税と不課税は、ミスをしやすい取引です。

非課税と不課税を誤って処理すると、消費税の納税額が変わってきます。

後々、税務調査で指摘され、修正申告が必要になり追加で税金を支払う事態になりかねません。

判断に迷う場合は、税理士に確認して処理を行うようにしましょう。