会社を設立する際に、最初の事業年度(1期目)を7ヶ月にすると消費税の取り扱いが有利になる場合があります。

1期目の最初の6ヶ月間で売上高が1,000万円を超える場合、もしくは給与の支払い額が1,000万円を超える場合は特に注意が必要です。

(注)今回は、資本金が1,000万円未満の法人を前提としています。資本金が1,000万円以上の場合は、1期目から課税事業者になります。

消費税の課税事業者と免税事業者とは

事業を行う場合、全ての事業者は「課税事業者」か「免税事業者」のいずれかに分類されます。

課税事業者と免税事業者の違いは、消費税の納税義務があるかないかの違いになります。

課税事業者:消費税を納める義務がある事業者

免税事業者:消費税を免除される事業者

基本的には課税事業者になりますが、一定の要件を満たすと免税事業者になることができます。

免税事業者になると売上時に受け取った消費税についても会社の収入にできるようになり有利です。

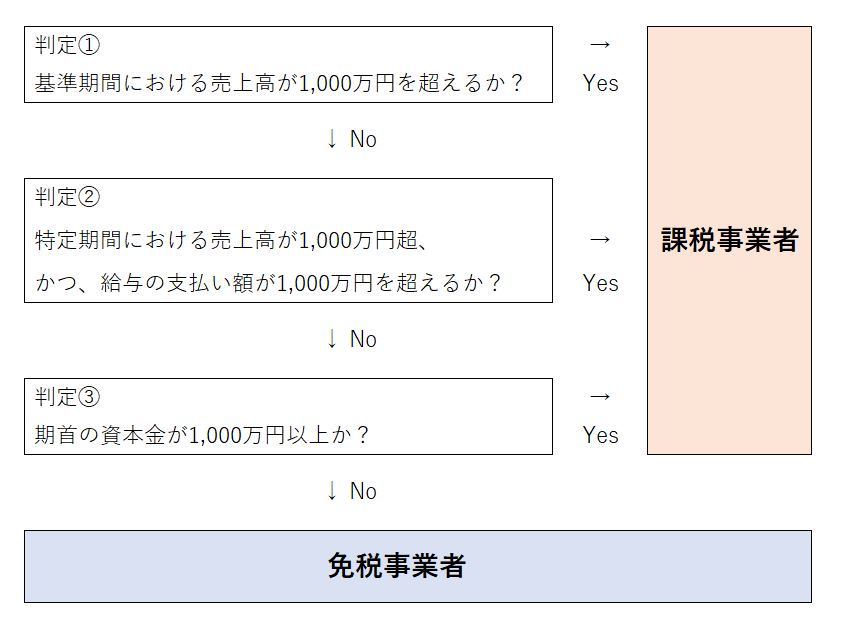

課税事業者と免税事業者のどちらになるのかは、売上高の規模や資本金の大きさによって判定されます。

以下のように判定を行います。

課税事業者判定フローチャート(簡易版)

基準期間や特定期間といった専門用語が出てきたので、簡単にご説明します。

基準期間

基準期間とは、2年前の期間を指します。

消費税の課税事業者の判定は、2年前の売上高(基準期間の売上高)によって行います。

基準期間の売上高が1,000万円を超えると消費税の課税事業者に該当します。

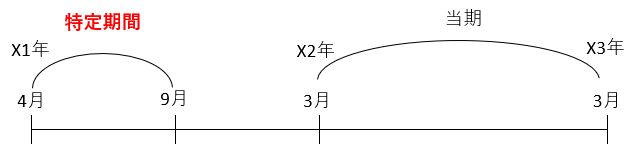

特定期間

特定期間とは、1年前の最初の6ヶ月の期間を指します。

基準期間の売上高が1,000万円以下であれば基本的には免税事業者に該当しますが、特定期間の売上高が1,000万円を超える場合には課税事業者となります。

(特定期間の売上高が1,000万円を超えるかどうかの判定は、特定期間中に支払った給与の支払い額によって判定することもできます。)

ということは、免税事業者になるためには、基準期間と特定期間の2つの要件をクリアする必要があることになります。

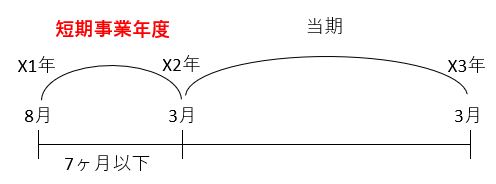

短期事業年度の特例で特定期間を回避できる

基準期間の判定をクリアできても特定期間の判定で引っかかってしまうと、課税事業者になってしまいます。

しかし、特定期間の判定には抜け道があります。

短期事業年度の特例というものです。

短期事業年度に該当すれば「特定期間の判定を行う必要はない」という規定があるのです。

短期事業年度とは、1期目の事業年度が7ヶ月以下の場合のことを言います。

1期目の最初の6ヶ月間(特定期間)で売上高と給与の支払額がともに1,000万円を超えてしまう場合であっても、1期目を7ヶ月以下にしておくと短期事業年度の規定により特定期間の判定をしなくてよくなります。

特定期間の判定をしなくても良いということは、基準期間の要件さえクリアしてしまえば、2期目も消費税の免税事業者になることができます。

設立2期目には基準期間はないので、確実に要件をクリアできます。

このように短期事業年度の特例を使うと、1期目の7ヶ月と2期目の12ヶ月を合わせて、最大19ヶ月消費税の免税事業者になることができるのです。

設立1期目は基準期間と特定期間が存在しないため、資本金が1,000万円未満であれば消費税の免税事業者となります。

特定期間の判定に該当しそうな場合は、短期事業年度の特例を検討してみましょう。

1期目を7ヶ月にしておけば、確実に消費税の免税事業者の恩恵を受けることができます。

消費税のシミュレーションを承ります

個人事業主から法人成りをする場合や新しく会社を立ち上げる場合には、消費税について事前にシミュレーションをしておかないと思わぬ税金が発生してしまうことがあります。

消費税の取り扱いは非常に細かいため、判断に迷う場合は専門家に確認することをおすすめします。

1期目が7か月超になっている場合でも、1期目の途中で事業年度を変更することができます。

西村昌浩税理士事務所では、消費税のシミュレーションや法人成りのシミュレーションを承っております。

お気軽にご相談ください。