税務調査は納税者にとって気が重いイベントです。

日本の税制は申告納税制度であり、自主的に税額を計算し納税を行う仕組みになっています。

そのため、正しく税金を計算しているかチェックを行う税務調査は避けることができません。

事業を行っていればいずれ税務調査が入る日が来ます。

税務調査が行われるとなった時に慌てなくていいように、狙われる項目については事前に準備をしておくことが大切です。

目次

税務調査の心得

実際の税務調査は、取引内容を確認し、正しい申告が行われているかチェックをすることが目的になります。

税務調査は、帳簿書類を確認したり、経理担当者に質問をしたりしながら進んでいきます。

税務調査は限られた時間の中で行われるため、確認される項目は、重要性の高い項目や不正の温床になりやすい項目が中心になります。

ある意味、狙われる項目には傾向があるとも言えます。

気を付けなければならない項目については、普段から意識して経理処理を行っていかなければいけません。

それでは、どのような項目が狙われるのか具体的に確認していきましょう。

狙われる勘定科目と注意点(BS編)

現金

現金は、税務調査で最初に確認される項目になります。

実際に手許にある現金と現金出納帳の残高が一致しているか確認されます。

銀行に預けている預金であれば、客観的にお金が存在していることが分かりますが、現金の場合は本当に存在しているのかは、帳簿上の数字だけでは分からないからです。

金庫にある現金と現金出納帳の残高にズレがあると、経理がずさんだと目を付けられることになります。

売上の計上漏れ、仕入の過大計上、経費の私的流用などを疑われてしまいます。

会社のお金と社長個人のお金は、普段から分けて管理することが大切です。

会社の金庫に社長のお金が入っているのは厳禁です。

実務でたまに見かけるのが、現金出納帳の残高がマイナスになってしまっている事例です。

社長が立て替えたお金を曖昧に処理していると、現金出納帳の残高がマイナスになってしまいがちです。

本来、現金の残高がマイナスになることはありません。

現金の残高がマイナスになっていると経理の精度が低いと判断されるため、日頃から現金の残高がマイナスにならないように注意しましょう。

現金の注意点

- 手許にある現金と現金出納帳の残高を一致させる

- 会社のお金と社長個人のお金は分けて管理する

- 現金出納帳の残高がマイナスにならないようにする

売掛金

売掛金は、取引内容と当期分の売上が適正に計上されているかを確認されます。

請求書と売掛金の記録の照合を行い、当期に計上すべき売上に漏れがないか確認されます。

決算日に近い取引は、特に注意が必要です。

得意先からの入金はまだだったとしても、当期に販売したものであれば当期の売上にしなければいけません。

請求書の日付が当期なのに売掛金を計上していないと、売上の計上が漏れていることになってしまいます。

また、値引きや貸倒れが適正に処理されているかについても確認されます。

特に貸倒れは、税務調査で指摘事項になりやすい項目です。

売掛金が貸倒れと認められるためには、税務上の要件を満たす必要があります。

税務上の貸倒れの要件はかなり厳しいです。

基本的には、相手が倒産していないと貸倒れ処理できないことになっています。

お金を払ってもらえないというだけでは、貸倒れ処理することはできません。

売掛金の注意点

- 入金がなくても当期分の売上は計上する

- 貸倒れは税務上の要件を満たしているものだけにする

棚卸資産

棚卸資産は、適正な数量を適正な評価額で計上しているか確認されます。

棚卸資産は不正の温床になりやすいため、税務調査では必ず確認される項目です。

棚卸資産は、外部の取引先に影響を与えることなく、会社の内部だけで調整できてしまうため利益操作に使われやすいからです。

棚卸資産の調査でまず確認されるのが、棚卸除外がないかということです。

棚卸除外とは、意図的に在庫を除外する不正行為です。

棚卸除外を行うと、売上原価が増え、利益が減ることになります。いわゆる脱税です。

棚卸除外をしても、今期の税金は減らすことができますが、翌期の税金はその分増えることになるため、長い目で見れば、税金を減らせるわけではありません。

また、棚卸除外は、重加算税の対象になる可能性もあるため、やってもいいことはありません。

棚卸資産については、実地棚卸を行ったり、外注先保管品、外部倉庫預け品などを確認したりして、適正な在庫量を把握することが大切です。

決算日直前の入荷・出荷は、計上漏れにつながりやすいため注意が必要です。

棚卸資産の評価については、適正に評価を行ったことが分かるように記録を残しておくことが大切です。

評価損は、会社内部の手続きだけで計上できるため、適正に評価を行ったのか確認されることになります。

評価損を計上した場合は、評価減の根拠となる文書や写真等の資料を残すようにしましょう。

棚卸資産の注意点

- 在庫の計上漏れがないようにする

- 評価減の根拠となった資料を準備する

仮払金

仮払金は、どういった内容のものが計上されているのか確認されます。

一般的に、仮払金という勘定科目は調査官に好まれません。

仮払金は、他の科目に振り替えるまでに一時的に処理しておくための科目だからです。

仮払金の残高が大きくなっていたり、長期間に渡って動きのない仮払金があったりすると、経理がずさんだと目を付けられることになります。

怪しい内容のものがあると、会社の資金を私的流用しているのではないかと疑われることになりかねません。

よくあるのが、仮払金で処理しているが実質的には貸付金というケースです。

貸付金と判断された場合、受取利息の計上がないと、受取利息の計上漏れが指摘されることになります。

仮払金として処理しているもので、貸付金の性質のものがないか、日頃から注意しておく必要があります。

また、仮払金は使途秘匿金の処理に利用されやすい科目です。

会社が支出したもので、資金使途が明らかにされていないものを使途秘匿金と言います。

使途秘匿金は、違法ないし不当な支出につながりやすいことから、通常の法人税に加えて、支出した金額に対して40%の税金がプラスされることになります。

仮払金で処理をしていると余計な疑いを招くことになりかねないので、できる限り仮払金では処理しないようにしておくべきです。

仮払金の注意点

- 決算までに他の科目に振り替える

- 仮払金の残高が大きくならないようにする

固定資産

固定資産は、適切に資産計上されているか、減価償却が正しく行われているか、修繕費との区別ができているかといったことを確認されます。

固定資産を取得した場合、本体の他にも引取運賃や購入手数料、取付費などの付随費用がかかる場合があります。

付随費用のうち、取得価額に含めないといけないものは、本体と合わせて資産計上しなければいけません。

資産計上せずに、付随費用を経費として処理していると、その分利益が少なくなります。

税金を過少で申告していると、修正申告の対象になってしまいます。

減価償却も注意しなければならない項目です。

減価償却を行うためには、固定資産を事業で使っていることが要件になります。

購入しても事業供用していないものは減価償却できません。

購入した資産は、いつから使用開始したのか管理しておくことが大切です。

関連記事>>>減価償却ができない資産まとめ「非減価償却資産」とは?

資本的支出と修繕費は、税務調査で指摘事項になりやすい項目です。

固定資産について修理や改良等を行った場合、支出した金額が全て経費になるわけではありません。

修理等を行った結果、固定資産の価値が上がった場合、資本的支出と言って資産計上しないといけないことになっています。

修繕費として経費に落とす場合は、どうして修繕費と言えるのか説明できるように、見積書などの資料を準備しておく必要があります。

固定資産の注意点

- 取得価額に含めるもの、含めなくてよいものを正しく処理する

- 事業供用していないものは減価償却しない

- 資本的支出と修繕費を区別する

狙われる勘定科目と注意点(PL編)

売上

売上は、計上漏れがないか、売上計上時期が正しく処理されているか確認されます。

調査官は、売上の計上漏れがないか目を光らせています。

税金を減らしたいときに、一番手っ取り早い方法が、売上を過少計上することだからです。

税務調査の際は、請求書、通帳、現金の動きといった売上に関する資料は念入りにチェックされます。

取引の相手方に反面調査をするケースもあります。

売上を抜いていた場合、確実にバレると思っておいた方が良いでしょう。

売上で注意しなければいけないのは「期ずれ」です。

当期の売上を翌期の売上に計上することを期ずれといいます。

売上計上時期を先延ばしにすると、当期の利益は少なくなるので、税金も少なくなります。

決算の直前で行った取引は、売上計上時期を間違えやすいため注意が必要です。

意図的に期ずれを行うなど、悪質と判断された場合は、課税逃れとみなされ重加算税の対象になる可能性もあります。

会計では、どのタイミングで売上を計上するかは、明確にルールで決まっています。

基本的には、商品・製品等の売上は「引き渡しのあった日」に計上しなければいけません(引渡基準)。

ただし、継続適用を条件として「出荷基準、検収基準など」他の計上方法を選択することもできます。

会社が選択した計上方法によって、一貫した処理を行うことが求められます。

売上に関する資料としては、売上推移の資料を普段から作成しておくのがおすすめです。

月次や年次での推移を比較できると、どのような要因で増減があったのか分析しやすくなります。

税務調査で聞かれたときにスムーズに説明できるようになりますし、日常業務で業績管理を行う際にも非常に役に立ちます。

売上の注意点

- 売上は漏れなく計上する

- 今期の売上を翌期の売上にしていないか確認する

- 一貫した方法で売上を計上しているか確認する

- 推移表を作成し増減要因を分析できるようにする

交際費

交際費は、税務調査で指摘事項になりやすい項目です。

税務調査では、どういった内容のものが交際費として処理されているか確認されます。

交際費で真っ先に狙われるのが、私的な経費が含まれていないかということです。

交際費は、得意先や仕入先など事業と関係のある人に対して行う支出になります。そのため、友人・知人・家族と行った私的な会食、ゴルフなどは交際費になりません。

このような経費が税務調査で見つかると、役員報酬として認定され、経費と認められない可能性があります。役員報酬になると、所得税まで課税されてしまいます。

交際費は、税務上では経費に認められていません。(ただし、中小法人(資本金1億円以下の会社)は、800万円までは経費になります。)

そのため、交際費に計上すべきものを、勘定科目をごまかして他の科目で計上しようという動機が働きやすくなります。

税務調査では、他の勘定科目に交際費が紛れ込んでいないかチェックすることになります。

交際費と隣接費用(広告宣伝費、福利厚生費、会議費、雑費等)を適切に区分し、判断の根拠となった資料を保存しておくことが大切です。

1人あたり5,000円以下の飲食費の場合、次の事項を記載した書類を保存しておくと、交際費から除外することができます。

- 飲食等のあった年月日

- 飲食等に参加した得意先、仕入先その他の事業関係者の氏名または名称およびその関係

- 飲食等に参加した人の数

- 飲食等の金額、飲食店の名称、所在地

関連記事>>>交際費のポイント。飲食費は1人あたり5,000円以下にしよう!

交際費から除外し経費とするためには書類の保存が必要になるので、必ず記録を残しておくようにしましょう。

支出先等を明確に帳簿書類に記載しなければ、使途秘匿金として重加算税の対象になる可能性もあるため注意が必要です。

交際費の注意点

- 私的な経費が含まれていないか注意する

- 隣接費用との区分を適切に行う

- 人数、内容等の記録を残すようにする

狙われる勘定科目と注意点(その他重要項目編)

役員取引

会社と役員との取引は、役員の個人的な経費を会社が負担していないか、役員報酬は税務上の要件を満みたしているかといった観点から調査が行われます。

特に同族会社の場合は、会社と役員間で、役員に対する資産の低額譲渡、無利息貸付け、債権放棄、役員からの資産の高価買入れ、役員の債務引受け、個人的な経費の負担等が起こりやすくなります。

役員に支給する給与には、金銭によるもののほか、債務の免除による利益その他の経済的な利益も含まれます。

上記のような取引は、役員報酬や受贈益として認定され、課税関係が生じる可能性があります。

役員と取引を行う場合は、時価や取引条件を考慮し、いつも以上に慎重に取引を行う必要があります。

売買価格の根拠となる資料も準備しておいた方が良いです。

また、役員報酬は利益操作を排除する観点から、経費にするために一定の制限が設けられています。

定期同額給与、事前確定給与などです。

役員報酬を経費にするためには、税務上の要件にそって支給する必要があります。

役員取引の注意点

- 役員と取引を行う際は、取引内容の妥当性を証明できる資料を準備する

- 役員の個人的な経費を負担していないか確認する

- 役員報酬が税務上の要件を満たしているか確認する

関係会社取引

関係会社間の取引は、第三者との取引に比べて恣意性の介入する余地があるため、税務調査で重点的に確認されます。

関係会社間であれば、業績の悪い会社に配慮して、有利な取引条件を設定することもできてしまいます。

一方の会社に配慮した取引条件で取引を行うと、寄附金と認定される可能性があります。

出向、転籍者の給与などの子会社負担金、販売取引による価格設定などについては、特に第三者から見ても客観的な取引と認められるように根拠資料を作成しておくことが必要です。

取引の妥当性を証明するために、根拠資料を作成し保存しておくことは非常に重要です。

稟議書、契約書、説明資料などは税務調査の際に、自分の身を守ることになります。

関係会社取引の注意点

- 関係会社間で取引を行う際は、取引内容の妥当性を証明できる資料を準備する

消費税

消費税の税務調査は、法人税や所得税の税務調査と同時に行われます。

法人税や所得税の調査では問題がない場合でも、消費税は修正が必要になることがあります。

消費税の調査では、消費税申告の計算方法、届出書の提出方法、帳簿の保存方法などについて確認されます。

いずれの項目も、正しい方法に則って処理を行っているかという視点での調査になります。

消費税申告の計算でカギになるのが「課税取引・非課税取引・不課税取引」が正しく処理されているかということです。

この3つの区分は消費税の根幹をなすもので、間違って処理していると計算は絶対に合いません。

特に、非課税取引・不課税取引は間違いやすい項目です。

修正申告になるときは、だいたい非課税取引・不課税取引が絡んできます。

関連記事>>>消費税の「非課税」と「不課税」の違いについて具体例で確認

区分ミスをなくすには、普段から慎重に処理を行うしかありませんが、決算時には再度、課税売上高と非課税売上高は正しく集計されているか、非課税仕入れとなるものを課税仕入れとして処理していないか等ミスしやすい項目を見直しておくと間違いが減ります。

消費税では、届出書に関するミスが多いため税務調査でもチェックされます。

消費税においては、届出書を提出することによって、複数の方法から自分に有利な方法を選択することができるようになります。

例えば、課税事業者の選択や簡易課税制度の選択があります。

消費税に関する届出書は、基本的に事業年度が開始する前に提出することが必要になります。

事業年度が始まってから届出書を提出しても適用は認められないため、注意が必要です。

関連記事>>>税理士は消費税届出書のミスで訴えられる!賠償事故は消費税が最多

仕入税額控除の要件として、帳簿や請求書等の保存が定められています。

消費税は、預かった消費税から支払った消費税を控除した差額を納付することになります。

この支払った消費税をマイナスすることを仕入税額控除と言います。

消費税を支払ったら全てマイナスできるということではなく、消費税をマイナスするためには要件に則った処理が求められます。

適切に帳簿や請求書等を管理していれば問題になることはありませんが、普段から、帳簿記入は正しいか、請求書等に漏れがないか確認しておくことが大切です。

消費税申告では、消費税を払い過ぎている場合、還付になることがあります。

消費税が還付になる場合は、税務調査が入りやすいので注意が必要です。

設備投資で多額の固定資産を取得した場合などには、消費税が還付になることがあります。

消費税は税務調査で否認されやすい項目です。

今後、消費税率が引き上げられるとミスを指摘されるケースも増えることが予想されます。

ミスをしやすい項目には傾向があるため、あらかじめミスをしないようにチェック体制を整えておくことが大切です。

消費税の注意点

- 「課税取引・非課税取引・不課税取引」が正しく処理されているか

- 届出書の提出が適切に行われているか

- 帳簿の保存が適切に行われているか

その他全般

事業を行っていれば、毎期経常的に発生する項目以外に、突如発生するイレギュラーな項目が出てきます。

例えば、損益計算書の特別利益・特別損失です。

税務調査で気を付けないといけないのは特別損失です。

特別損失で一時的に多額の費用を計上している場合、税務調査が入りやすいと考えておいた方が良いです。

イレギュラーな項目は、税務調査で狙われやすいです。

また、経常的な項目であっても、数字が大きく変動している場合は税務調査で狙われやすいです。

数字が大きく変動している項目を確認するためには、時系列で比較すると分かりやすいです。

試算表を前年対比、前年同月対比で確認すると、数字の変動に気づくことができます。

なぜ、数字が大きく増加したのかあるいは減少したのか、説明できるように準備しておくことが大切です。

少なくとも直近の3年分は、比較できるようにしておいた方が良いです。

3年分のデータがあれば、数字の変動の傾向を掴みやすくなります。

数字で比較する際のコツとしては、金額と指標を組み合わせて確認することです。

金額だけだと分かりにくい場合も、指標で確認すると新たな発見があったりします。

指標とは、利益率、原価率、在庫回転率などのことです。

例えば、売上高が毎期一定なのに利益率が大きく変動するようだと違和感があります。

いろいろな切り口で分析するのがおすすめです。

その他全般の注意点

- イレギュラーな項目を確認する

- 時系列で比較する

税務調査で怖いのは加算税

税務調査が行われた場合、申告していた内容によっては追加で税金が発生することがあります。

本来納めないといけなかった税金とペナルティ(罰金)の2種類を支払うことになります。

ペナルティとして支払う税金は、加算税と呼ばれています。

加算税には、過少申告加算税、無申告加算税、不納付加算税、重加算税の4種類があります。

なかでも、重加算税は最も重いペナルティになっています。

重加算税とは

重加算税とは、事実を仮装隠ぺいし申告を行わなかった場合、又は仮装に基づいて過少申告を行った場合に課される税金です。

重加算税は、過少申告加算税、無申告加算税、不納付加算税に代わって課されます。

納税者が、仮装・隠ぺいという不正手段を用いていた場合に、過少申告加算税等よりも重いペナルティを課すことによって、悪質な納税義務違反の発生を防止するためのものです。

加算税の種類

加算税には以下の4種類があります。

| 税目 | 内容 | 加算税率 |

| 過少申告加算税 | 申告納税した金額が少なかった場合 | 5%~15% |

| 無申告加算税 | 申告期限までに申告納税をしなかった場合 | 5%~30% |

| 不納付加算税 | 源泉所得税を納期限までに納付しなかった場合 | 5%~10% |

| 重加算税 | 事実の隠ぺい、仮装経理があった場合 | 35%~50% |

重加算税は、過少申告加算税・無申告加算税・不納付加算税の代わりに課されるものであるため、他の加算税と同時に課税されることはありません。

最も重いペナルティという位置づけです。

重加算税の税率

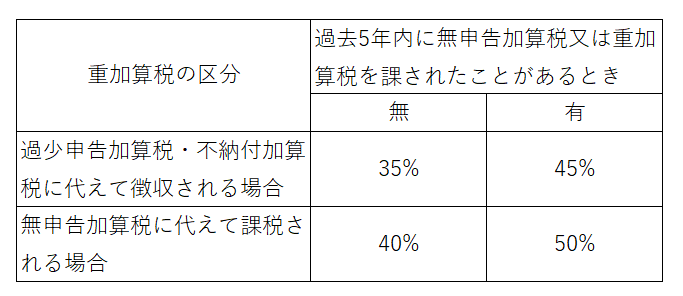

平成28年度の税制改正により、短期間に繰り返して無申告又は仮装・隠ぺいが行われた場合に税率が加重される措置が導入されました。

日本には様々な税金がありますが、重加算税の税率は最も高い部類です。

重加算税はどのようなときにかかる?

重加算税は、「仮装・隠ぺい」という不正手段があった場合に課されます。

仮装とは、架空仕入、架空契約書の作成、他人名義の利用等、存在しない事実が存在するように見せかけることを言います。

隠ぺいとは、売上除外、証拠書類の破棄等、事実の全部または一部を隠すことを言います。

法人税では、例えば次のような事実があった場合に重加算税の対象になります。

- 二重帳簿を作成

- 決算書などの帳簿書類を破棄又は隠匿

- 領収書を偽造

- 売上など収入を除外

- 在庫を除外

- 証明書などの改ざん

- 簿外資産を計上

- 株主構成を偽装し、同族会社を非同族会社に見せかける

- 関係のない勘定科目で処理をして取引内容を偽装

重加算税が課されない場合

売上の過少計上や経費の過大計上等があっても、重加算税の対象にならない場合もあります。

- 今年分の売上を、翌年の売上に計上していた場合

- 今年分の経費を、翌年の経費に計上していた場合

ただし、書類の改ざんなどを行って意図的に翌年に繰り越していた場合は、重加算税の対象になります。

重加算税は重いペナルティ

重加算税の対象になると、税金の負担は非常に重いです。重加算税の税率は、35%~50%です。

偽装経理や意図的な申告漏れには、厳しい処分がかされます。

加算税は、納税者が注意すれば防ぐことができる税金です。

期限内に正しい方法で申告を行うようにしましょう。

まとめ

税務調査で狙われる勘定科目と注意点について確認してきました。

どれも非常に重要な項目になります。

税務調査の連絡が来てからでは、全ての項目に対応することは不可能です。

税務調査前に慌てなくてよいように、日頃から正しい会計処理を心がけておく必要があります。