税理士の業務の中で一番トラブルが多いのは、消費税になります。

税理士が扱う税目は多岐に渡りますが、消費税に関する賠償自己が一番多くなっています。

消費税の業務の中でも、届出書に関するトラブルが突出しています。

税理士は消費税届出書のミスで訴えられています。

消費税の実務では、届出書を提出することにより、異なる制度を選択することが可能になります。

適用する制度により消費税の税額が変わってくるため、慎重な判断が求められます。

それではなぜ届出書に関するトラブルが多発しているのでしょうか?

届出書に関する注意点を確認していきましょう。

目次

税理士は消費税届出書のミスで訴えられる!

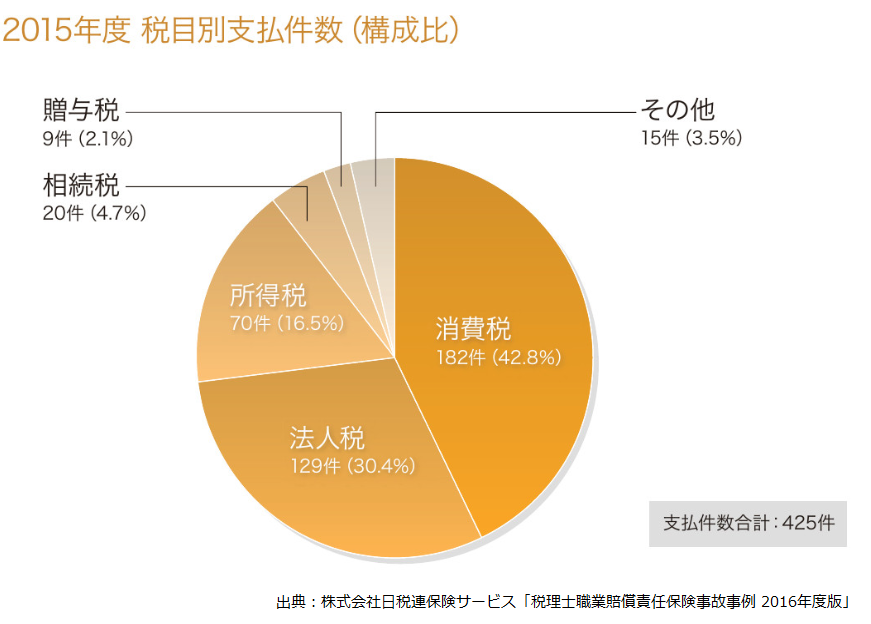

2015年度の税理士職業賠償責任保険の税目別支払件数では、消費税が182件(42.8%)とトップになっています(株式会社日税連保険サービス「税理士職業賠償責任保険事故事例 2016年度版」より)。

事故原因の内容を見てみると届出書関係が多くなっています。

- 簡易課税制度選択届出書・提出失念 24件

- 簡易課税制度選択不適用届出書・提出失念 67件

- 課税事業者選択届出書・提出失念 18件

- 課税事業者選択不適用届出書・提出失念 7件

消費税に関するトラブルが多い理由としては、次のものが考えられます。

- 届出書は事前の提出が必要であること

- 課税事業者の任意選択が可能であること

- 簡易課税制度の選択適用が可能であること

- 税額に差が出るため、税理士の判断が求められること

一つずつ具体的に内容を確認していきます。

届出書は事前提出が必要

事故原因の過半数を占めているのが、届出書の提出失念です。

届出書のトラブルが多い理由は、提出期限にあります。

消費税に関する届出書は、基本的に事業年度が開始する前に提出することが必要になります。

前もって提出しておかないといけないのです。

あとから提出しても受け付けてもらえません。

提出期限だけは本当に注意が必要です。

決算手続きでバタバタしていたら提出期限が過ぎてしまっていたとなったら目も当てられません。

提出失念を避けるためには、日頃から期日管理を徹底しておくことが有効です。

どういう書類を提出していて、有効期限がいつまでなのかは、一覧表ですぐに確認できるようにしておきましょう。

課税事業者の任意選択が可能

免税事業者であっても「課税事業者選択届出書」を提出することで課税事業者になることができます。

消費税の還付が見込まれる場合は、課税事業者を選択した方が有利になる場合があります。

多額の設備投資を行うと消費税が還付になる可能性が高いです。

課税事業者になったときに消費税額がどのようになるかシミュレーションしてみましょう。

「課税事業者選択届出書」の提出期限は、提出を受けようとする課税期間の初日の前日までなどとなっています。

事前に届出書を提出しなければいけないので注意が必要です。

課税事業者を選択した場合の注意点

課税事業者を選択した事業者が、免税事業者に戻るためには「課税事業者選択不適用届出書」を提出する必要があります。

しかし、課税事業者を選択した場合、すぐに免税事業者に戻れるわけではありません。

2年間は免税事業者に戻れないという縛りがあるため、2年間は課税事業者として消費税の申告を行う必要があります。

なお、「課税事業者選択不適用届出書」の提出期限は、免税事業者に戻ろうとする課税期間の初日の前日までになっています。

簡易課税制度は選択適用が可能

簡易課税制度とは

簡易課税制度とは、課税売上高が5,000万円以下の中小事業者向けの制度で、事務負担の軽減を図ることを目的にしています。

簡易課税制度は、業種ごとに設定されているみなし仕入率を使用して消費税の納付額を計算します。

みなし仕入率を使用することで、場合によっては原則的な方法で計算するよりも消費税の納付額が少なくなることがあります。

簡易課税制度は任意適用のため、原則課税と選択適用が可能になっています。

簡易課税制度の注意点

簡易課税制度には以下の注意点があります。

- 選択するためには「簡易課税制度選択届出書」の提出が必要

- 「簡易課税制度選択届出書」の提出期限は、課税期間の開始の日の前日まで

- 簡易課税制度を選択すると2年間は原則課税の適用ができない

簡易課税制度を選択するためには、事前に届出書を提出しなければいけません。

事業年度が始まるまでに提出しないといけないということは、将来の消費税の納付額がどうなるか予測した上で判断する必要があるということです。

しかも、一旦簡易課税制度を選択すると2年間は続けないといけないという縛りが発生します。

そのため、長期的な視点での予測が必要になります。

簡易課税制度に関するトラブルを避けるためには、簡易課税制度と原則課税の選択適用が可能であることや、それぞれの制度の特徴を経営者に説明して理解してもらうことが重要になります。

税額に差が出るため、税理士の判断が求められる

課税事業者もしくは免税事業者、簡易課税もしくは原則課税。

これらの判断は、税額に影響が出るため税理士でも非常に悩みます。

関連記事>>>消費税の簡易課税制度。原則課税との有利判定の考え方について

判断を行うためには長期的な視点が必要になります。

特に多額の設備投資が予定されている場合は、税額への影響が大きくなる可能性が高いため注意が必要です。

普段から経営者と税理士がコミュニケーションを密にして、事業のビジョンを共有しておくことが大切になります。

顧問税理士や経理担当者が交代する場合は、きちんと引継ぎをしておきましょう。

担当者が代わるときはミスが出やすいタイミングなので十分注意が必要です。