給与計算に苦手意識を持っている経理担当者は結構いらっしゃると思います。

給与計算はミスが許されない業務ですが、ややこしい論点がたくさん出てきます。

今回は、給与計算で間違えやすいポイントについて確認していきます。

給与計算は間違えやすい

正直なところ、給与計算を正確に行うのは大変です。

給与計算をするには、社会保険や税金に関する知識が必要になってくるからです。

そうは言っても、給与計算は毎月やらないといけません。

いきなり社会保険や税金をマスターしろと言われても困りますよね?

ご安心ください。給与計算にはコツがあります。

ミスをしやすい項目がわかっていれば、何も知らない状態よりもはるかにミスを減らすことができます。

給与計算で間違えやすい項目や金額が変わりやすい項目はだいたい決まっています。

現在は給与計算ソフトを使って給与計算をすることが多いので、単純な計算ミスというのはそれ程多くありません。

注意しないといけないのは、イレギュラーな処理です。

就職や退職、一定の年齢に到達といった普段なかなか出てこない処理をする場合に注意が必要です。

社会保険関係は特にミスが多い項目です。賞与も毎月出てこないためミスしやすいです。

それでは注意点を確認していきましょう。

社会保険料の計算で注意すべきポイント

社会保険料で特に注意が必要になるのは次の処理です。

- 入社時の処理

- 退職時の処理

- 昇給や降給があった場合の処理

- 40歳に到達したときの処理

入社時の処理

ポイント:入社した月は社会保険料を控除しない(雇用保険料は控除する)

社会保険料の計算は、月単位で行います。日割計算はしません。

また、原則として、当月分の保険料が翌月支給の給与から徴収されます。

例えば、4月1日に入社したAさんの場合、4月分の保険料はその翌月である5月支給の給与から徴収されます。4月末に支給される給与からは社会保険料は徴収しません。

1ヶ月ずれる形になります。

なお、雇用保険料は入社した月から控除します。

雇用保険料は、毎月の給与の金額をベースに計算することになっており、社会保険(健康保険、厚生年金)とは計算方法が異なります。

雇用保険は「給与を支払う都度」、社会保険は「資格を取得した月の翌月から」控除することになると覚えておきましょう。

退職時の処理

ポイント:月末に退職するときは社会保険料の引き忘れがないように注意

退職日によって保険料控除の処理が変わります。

社会保険の資格を喪失するのは、退職日の「翌日」になります。

月末退職の場合は、その翌日である翌月1日が資格喪失日になります。

社会保険料の計算は月単位になるため、月の途中で退職した場合は社会保険料の控除は行いません。

しかし、月末退職の場合、資格喪失は翌月になるため、当月分の社会保険料を控除する必要があります。

月末に退職するときは、社会保険料の引き忘れがないように注意しましょう。

雇用保険は「最終給与支払日まで」、社会保険は「退職日の翌日が属する月の前月まで」控除することになると覚えておきましょう。

昇給や降給があった場合の処理

ポイント:昇給や降給(随時改定)があると4ヶ月目から保険料が変わる

社会保険料は、毎年1回、4月~6月までの給与をもとに計算する仕組みになっています。定時決定と言われるものです。

ところが、1年の途中で昇給や降給があり、給与の固定給部分に大幅な変動が生じたときは、次の定時決定を待たずに標準報酬月額の改定を行うことになります。これを随時改定と言います。

標準報酬月額は、社会保険料の計算をするための元となる数字です。標準報酬月額が変われば、社会保険料の金額も変わってきます。

給与額に変動があったときは、随時改定の要件に該当していないか確認する必要があります。

随時改定があった場合は、金額が変わるタイミングは4ヶ月目からです。

40歳に到達したときの処理

ポイント:40歳から介護保険料の徴収が始まる

満40歳になると介護保険料の徴収が始まります。

「満40歳に達したとき」とは、40歳の誕生日の前日になります。

誕生日が1日生まれの場合は注意が必要です。

(例)5月1日生まれの方が40歳になる場合

4/30で満40歳となるため、4月分から健康保険料と介護保険料が徴収されます。

賞与の計算で注意すべきポイント

賞与と給与では、取扱いが異なる場合があります。計算方法の違いをおさえるのがポイントです。

社会保険料

ポイント:退職月に支給される賞与からは社会保険料は控除しない

賞与からも社会保険料として「健康保険、介護保険、厚生年金」が控除されます。

ただし、控除されるのは賞与が支給された月の月末に在籍していた場合のみです。

賞与支給後、月末までに退職する場合は、賞与にかかる社会保険料は控除せずに支給します。

健康保険や介護保険、厚生年金は、毎月の給与計算と計算方法が変わります。

賞与の総額から1,000円未満を切り捨てた「標準賞与額」を使って計算します。

標準賞与額 × 健康保険料率 = 健康保険料

標準賞与額 × 厚生年金保険料率 = 厚生年金保険料

雇用保険料については、社会保険のように「喪失月の前月まで」に支払われたものを徴収するというルールはありません。

月の途中の退職、月末退職のいずれであっても、雇用保険料を計算して徴収します。

源泉所得税

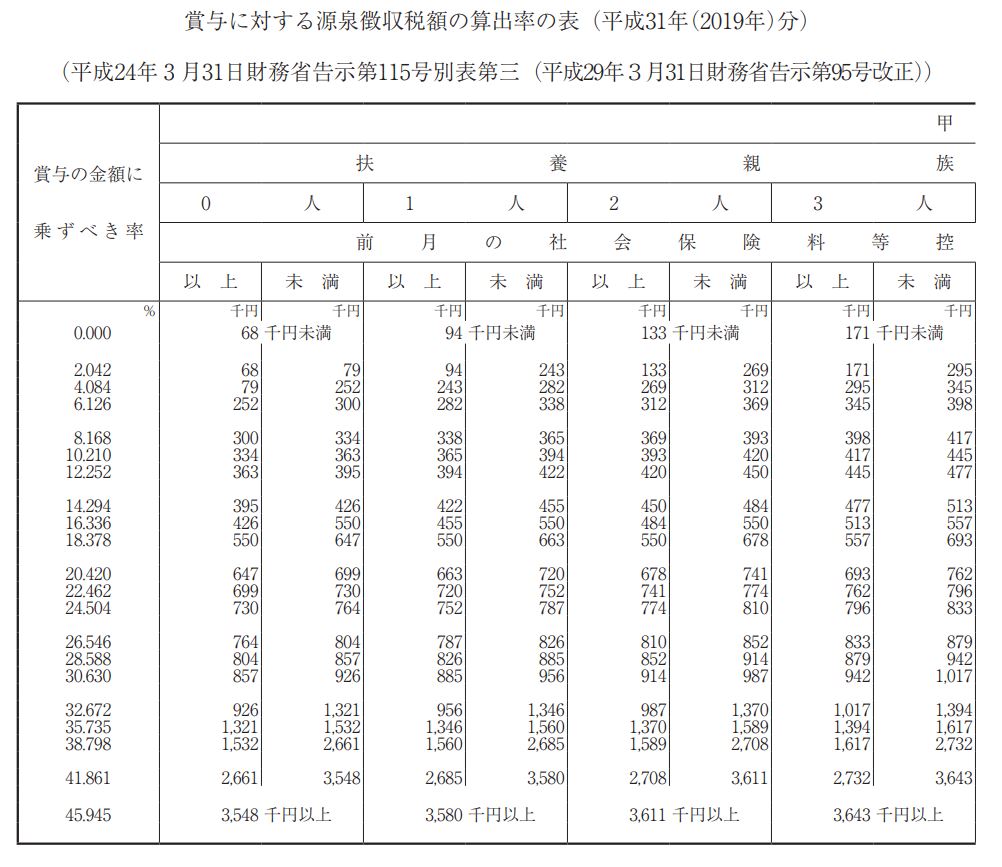

ポイント:「賞与に対する源泉徴収税額の算出率の表」を使用

賞与からも源泉所得税が控除されます。ただし、計算方法は毎月の給与計算と異なります。

賞与は「賞与に対する源泉徴収税額の算出率の表」を用いて計算する点に注意が必要です。

賞与に対する源泉所得税は、前月の給与の額(正確には社会保険料控除後の金額)によって決まります。

賞与の支給額と扶養親族の数が同じ社員であっても、残業代などで前月の給与の額が変わってくると、源泉所得税の控除額に違いが出ます。

まとめ

給与計算を正しく行うためには、金額が変わりそうなイベントが発生したときに、そこに気付けるかが重要になってきます。

給与計算は、ついつい前月と同じ処理をしてしまいがちなので、注意していきたいところです。

間違えやすい項目は、チェックリストを作って確認する習慣をつけておくとミスが減るかもしれませんね。