個人事業主や新設法人が新しく事業を始めた場合、通常2年間は消費税が免除されます。

ところが、あるスキームを使うと最大4年間消費税を免除することができるようになります。

消費税の納税が免除されるのは、資金繰りが楽になるため非常に大きなメリットです。

事業を始めたばかりで経営状態が不安定な場合、いかにして資金を確保するかは最重要課題です。

有利な取扱いをするためには、消費税の基本的な仕組みについて理解することが重要になります。

それでは、消費税を4年間免除する方法について確認していきましょう。

消費税の基本的な仕組み

消費税の考え方

消費税は、どういうときにかかる税金なのか、考え方を確認してみましょう。

消費税は「国内において事業者が事業として、対価を得て行う資産の譲渡、貸付、サービスの提供」を行った場合に発生します。

一言でいうと、事業をしている人が、商品を売ったりサービスの提供をしたりしたときに消費税がかかります。

ポイントは「事業をしている人」が対象になるという点です。

たとえば、個人(会社員)で所有している車を売却しても、消費税はかかりません。

しかし、個人であっても事業をしている個人事業主になってくると、消費税がかかる場合があります。

プライベート用の車であれば車を売却しても消費税は発生しませんが、事業用の車であれば消費税が発生します。

消費税を負担するのは、商品やサービスを購入した消費者です。

しかし、消費税を納める義務があるのは、商品やサービスを提供した事業者になります。

コンビニの例で考えてみましょう。

コンビニで買い物をする場合、消費税を含めた金額を支払いますよね。

買い物をした段階で消費税を納めたような気になりますが、実は買い物をしただけでは消費税を納めたことにはなっていません。

あくまでコンビニが一旦預かっただけです。他の人が買い物をしたときの消費税とまとめて、あとで国に納付することになります。

コンビニ側も、商品を仕入れるときに、仕入先に対して消費税を含めた金額を支払っています。

相手の事業者(仕入先)は、コンビニが預けた消費税を、代わりに納めることになります。

消費税は最終的に、商品を売ったときに預かった消費税から、商品を仕入れたときに支払った消費税を差し引いた、差額を納付することになります。

納付する消費税は、次のように計算します。

「自分が預かった(受け取った)消費税」-「自分が預けた(支払った)消費税」= 納付する消費税

納付する消費税は、1年分まとめて決算のときに計算します。

そして、決算から2か月後までに納めることになります。

免税事業者

事業をしている場合、基本的には消費税を納める義務があります。

ところが、一定の条件を満たすと、消費税を納める必要がなくなる場合があります。

消費税を納めなくてもよい事業者のことを、免税事業者と言います。

免税事業者の逆が、課税事業者になります。

課税事業者は、消費税を納める義務があります。

課税事業者:消費税を納める義務がある事業者

免税事業者:消費税を納めなくてよい事業者

消費税の判定方法

消費税は、基本的に年間売上が1,000万円を超える事業者が納めることになります。

年間売上が1,000万円を超えると、課税事業者になります。

売上が1,000万円を超えるかどうかは、2年前の売上をもとに判定します。

その年の売上が1,000万円を超えるかは、決算が終わるまでわかりません。

課税事業者なのか免税事業者なのかは、事前にわかっていないと不便です。

そのため、課税事業者になるかどうかは、2年前の売上を基準にして事前に判定するルールになっています。

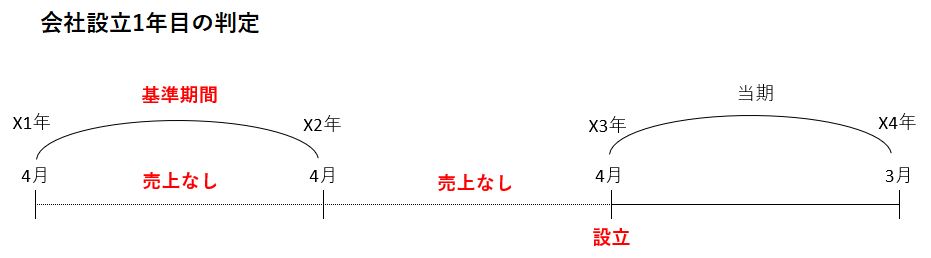

2年前のことを「基準期間」といいます。

ところが、事業を始めたばかりの会社の場合、2年前(基準期間)の売上はありません。

2年前の売上がない場合はどうなるのかというと、免税事業者になります。

つまり、開業してから2年以内の事業者は、消費税を納めなくてよいのです。

(ただし、資本金が1,000万円以上の会社は1年目から消費税を納める必要があります。消費税の免除は、小規模事業者だけに認められる特典です。)

消費税を4年間免除できる方法

事業開始後、最初の2年間は消費税を払わなくてよいのですが、さらに2年間消費税を免税できる方法があります。

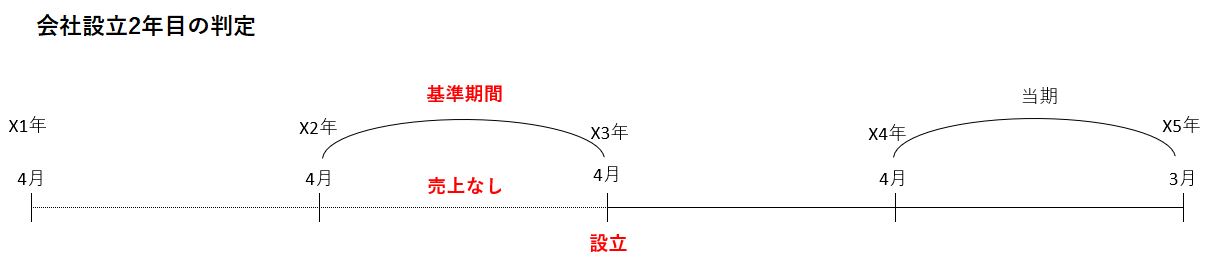

最初の2年間を個人事業主として事業を行い、3年目に法人成りする方法です。

この方法によると、最大で4年間、消費税を免除することができるようになります。

なぜ法人化すると免除期間を長くできるのかと言うと、個人と法人では同じ事業を行っていたとしても、税務上は別々の取扱いになるためです。

法人成りすると新設法人の取扱いになるため、2年前の売上はゼロとなり、消費税の免税事業者に該当します。

そのため、個人事業主として2年間、法人として2年間、合計4年間消費税を免除することができるのです。

免税事業者のメリット・デメリット

免税事業者のメリット

免税事業者のメリットは、消費税を納めなくてよいことです。

消費税分のキャッシュが手元に残るので、資金繰りが有利になります。

免税事業者だからといって、消費税分を含めて請求できないということはありません。

消費税をのせて請求して大丈夫です。

しかも、消費税の納税が免除されるため、預かった消費税がそのまま利益になります。

多くの場合、免税事業者を選択すれば有利になります。

免税事業者のデメリット

免税事業者になった場合に、注意しないといけないことがあります。

免税事業者になると、消費税の還付は受けられません。

もう一度消費税の計算式を確認していただきたいのですが、受け取った消費税よりも支払った消費税が多い場合は、納付する消費税がマイナスになります。

納付する消費税がマイナスというのは、消費税を払いすぎているので、払いすぎた分が戻ってくるということです。

消費税の還付を受けられることになります。

例えば、次のような状況のときは、消費税が還付になることが多いです。

- 設立当初で売上が少ない場合

- 多額の設備投資をする場合

「売上<仕入」となれば、消費税が還付される可能性が高いです。

消費税の免税事業者になることが、必ずしも有利になるとは限りません。

課税事業者になる方が有利と事前にわかっている場合は、課税事業者を選択することができます。

課税事業者を選択するためには、適用しようとする事業年度が始まるまでに「課税事業者選択届出書」を提出することが必要になります。

あとから課税事業者を選ぶことはできないので注意が必要です。

そのため、事業年度が始まるまでに、事業計画を立てて収支予測をしておかないと、適切な判断ができないことになります。

なお、課税事業者を選択すると、2年間は免税事業者に戻ることができなくなります。

法人成りはプロに相談しよう

上手くスキームを組むことで、税負担を軽減することができます。

最大4年間免税事業者になれるのは、メリットが非常に大きいです。

ただし、注意しないといけないのは、このスキームが必ずしも有利になるとは限らないことです。

今回の記事では、消費税にスポットを当てて考えてきましたが、実務においては法人税や所得税など複数の税目を考慮した上で、最適な方法を考えていく必要があります。

個人事業主が法人成りを考える際には、複数の税金を絡めたシミュレーションを行う必要があります。

場合によっては、最初から法人にしておいた方が税務上有利になることもあります。

法人成りのタイミングを判断するのは専門的な知識が必要になるため、税務のプロである税理士に相談し、判断することをおすすめします。

西村昌浩税理士事務所では、法人成りのシミュレーションについて承っております。

税額の試算から法人成りの手続きまで、全力でサポートいたします。

お気軽にお問い合わせください。